Suntem la începutul unui nou an și, odată întoarsă pagina calendarului psihologic, sperăm cu toții ca ceva să se schimbe, mai ales unele dintre acele lucruri monotone și apăsătoare de care am vrea cu tărie să scăpăm. După experiența primelor zile ale acestui an, mulți dintre noi trăiesc în aceste condiții dezamăgirea faptului că și în 2022 ne confruntăm cu aceleași coșmaruri, căci pandemia continuă cu un nou val de coronavirus care se anunță și mai amplu din perspectiva numărului de infectări, iar prețurile vor continua cel mai probabil să crească – cel puțin așa anunță Banca Națională în ultimul comunicat emis pe 10 ianuarie -, iarna aceasta va continua să fie frig în multe apartamente și case din România și drumurile noastre vor continua să fie proaste și aglomerate, căci infrastructura locală și națională nu se schimbă nici ea peste noapte.

După ce ne lovește această realizare în față, merită totuși să ne așezăm și să reflectăm la rece atât la ce s-a întâmplat în 2021, cât și la ce e susceptibil să se întâmple în 2022. Pentru noi, cei care lucrăm pe piețele financiare, piețe specializate oarecum în interpretarea trecutului și prezentului și prefigurarea viitorului, acest exercițiu este unul aproape obligatoriu.

Ei bine, anul 2021 poate fi privit și prin prisma unui an destul de confuz. L-am început cu speranța că vaccinul anti-Covid ne va aduce mai aproape de sfârșitul pandemiei, că economiile se vor redeschide treptat dar ireversibil și că vom asista sub impulsul politicilor stimulative la relansarea unui ciclu economic cu o fază puternică de ascensiune, în care accelerarea activității economice va depăși ca amplitudine și întindere în timp pe cea a ratei de creștere a prețurilor. În loc de o astfel de desfășurare limpede a lucrurilor, am asistat la evoluții contradictorii. Evoluția pandemiei s-a complicat și s-a prelungit prin apariția de noi tulpini Covid-19, precum și printr-o rată de vaccinare neuniformă și insuficientă la nivel global pentru dobândirea imunității de turmă. Redeschiderea economiilor s-a întâmplat într-adevăr în prima parte a anului, dar a adus cu sine și deja binecunoscutele blocaje din lanțurile de aprovizionare și producție și explozia prețurilor materiilor prime și energetice, care au creat premisele unei încetiniri economice în a doua parte a anului. În paralel, aceleași blocaje și scumpiri ale mărfurilor primare au impulsionat și creșteri generalizate și ample de prețuri, rata inflației ajungând la cote nemaîntâlnite în lumea occidentală de pe la începutul anilor 1980, cote care, combinate cu decelerarea economiei, au creat temeri privind apariția fenomenului stagflației (o combinație de inflație galopantă și stagnare sau recesiune economică), o altă sperietoare cu tonalități din anii 1970, când lumea era cutremurată de așa-numitele șocuri ale petrolului. În tot acest timp, băncile centrale majore au apăsat – cu excepția notabilă a Chinei – piciorul pe accelerația monetară, considerând impulsul inflaționist drept unul tranzitoriu și continuând ca atare injecțiile de lichidități în piețe, respectiv păstrând ratele dobânzilor neschimbate, lucru ce a amorțit probabil instinctul de aversiune față de risc care ar fi trebuit să apară odată cu manifestările de mai sus din economie.

Dar așa cum timpul rezolvă în final orice indecizie și orice dezechilibru, confuzia recentă din viața noastră socială, economică și financiară va fi greu să se mențină și în acest an, astfel încât apele vor trebui în sfârșit să se despartă pe toate aceste planuri.

Să luăm pe rând lista decantărilor preconizate în 2022. În primul rând, se va decide viața noastră alături sau fără pandemie: fie vom scăpa de acest virus prin dobândirea imunității de turmă, fie va trebui să ne obișnuim să conviețuim cu diversele avataruri genetice ale Noului Coronavirus, în ambele cazuri însă vom vorbi despre abordări pe termen lung pe care autoritățile vor trebui să le adopte, în locul reacțiilor ad-hoc, adesea confuze și necoerente, pe care le-am trăit în ultimii 2 ani și care ne-au complicat viața uneori mai mult decât riscul îmbolnăvirii în sine.

În al doilea rând, după șocul lockdown-urilor și revenirea fulger de după redeschidere, precum și după deblocarea probabilă a lanțurilor de aprovizionare și producție, vom vedea adevărata față a economiei mondiale. Specialiștii Erste Asset Management văd 3 scenarii posibile pentru economia ”normalizată”: (1) o economie în creștere alertă însoțită de o inflație mai ridicată decât înainte de pandemie, dar mult mai domoală decât ce am văzut în 2021 – acesta fiind și scenariul de bază; (2) o economie care, după dispariția steroizilor administrați de politicile monetare și fiscale, se va întoarce la scenariul anilor de după criza financiară globală, când creșterea economică și inflația și-au întrerupt relansarea, înregistrând cote suboptimale ani de-a rândul, astfel încât unii economiști au început să vorbească despre scenariul ”stagnării seculare”; și (3) o economie afectată puternic de șocul inflaționist prelungit și endemizat, care ar putea induce și un risc concomitent de recesiune economică, respectiv scenariul unei forme de stagflație despre care am vorbit mai sus.

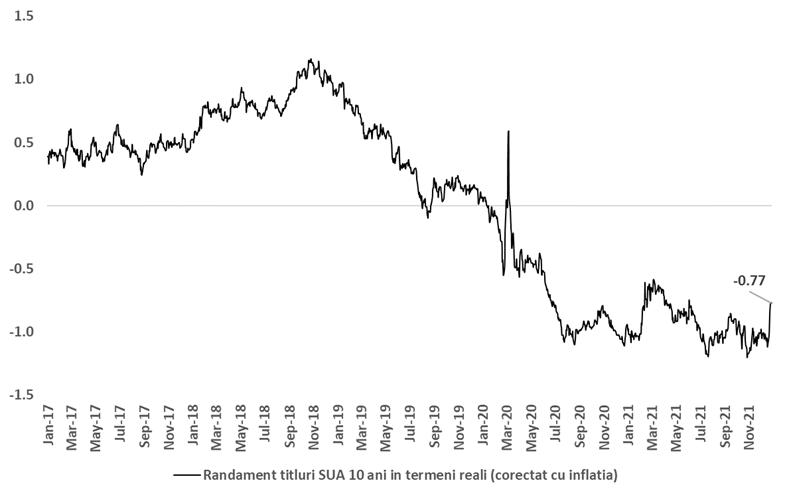

În al treilea rând, vom vedea adevărul despre sustenabilitatea evaluărilor ridicate ale piețelor de acțiuni (și nu numai): dacă până de curând unii vorbeau despre susținerea cotațiilor bursiere prin prisma faptului că investitorii erau ”drogați” cu prea multă lichiditate, ceea ce a făcut ca orice tentativă de corecție sau scădere prelungită a pieței să fie contracarată de interes de cumpărare din ”buzunarele cu bani leneși”, în 2022 injecțiile de lichiditate din SUA și Europa se vor încheia conform planurilor actuale ale bancherilor centrali. De asemenea, așa cum menționam și într-o postare anterioară, anul 2022 va fi primul după mult timp când ratele dobânzilor vor crește în raport cu inflația – e adevărat, de la cote foarte negative. Ambele circumstanțe monetare vor obliga piețele bursiere să se susțină singure pe propriile fundamente economice și mai puțin pe ”fluxul ridicat care ridică toate bărcile”.

Grafic 1: Evoluția ratei reale a randamentului titlurilor de stat pe 10 ani din SUA: un prim pas de creștere deja s-a petrecut în primele zile ale anului 2022

Sursa: autor Erste Asset Management; sursa datelor: Bloomberg

Notă: s-a folosit cotația implicită a titlurilor de stat SUA pe 10 ani protejate la inflație (Treasury Inflation Protected Securities sau TIPS)

Ca să continuăm lista decantărilor și pe alte planuri, putem probabil vorbi și de iminența unor clarificări geopolitice, în condițiile intensificării tensiunilor dintre Occident și Rusia pe tema Ucrainei, respectiv între Occident și China pe tema Taiwan-ului, ca să amintim doar două hotspot-uri globale. Fie că vorbim de război convențional, război rece sau război hibrid, cu siguranță că implicațiile economice și financiare vor fi semnificative: deja o parte din blocajele pe lanțurile de aprovizionare, respectiv din scumpirile prețurilor energetice pot fi indirect asociate cu acțiuni despre care se poate dezbate intens dacă au fost intenționate sau nu din partea Chinei și, respectiv, Rusiei.

Și pe plan local, în România momentul adevărului va trebui să vină în curând în ceea ce privește abordarea deficitelor noastre gemene, cel fiscal și, respectiv, cel extern, primul fiind însă mai dureros și în condițiile actuale mai dificil de finanțat. Scenariile posibile sunt: (1) cel al ajustării (dureroase) pe calea piețelor – asta înseamnă creșteri de randamente și dobânzi la lei și depreciere amplă a leului; (2) cel al ajustărilor prin măsuri explicite de austeritate (impozite mai mari, cheltuieli mai mici) și (3) cel al impulsionării creșterii economice pe calea producției și exporturilor, care ar crește baza de raportare a deficitelor și baza de impozitare a economiei. Autoritățile vor atenta la varianta 3 pentru că variantele 1 și 2 sunt nefezabile politic, însă doar o conjunctură externă ultrafavorabilă poate face ca varianta 3 să fie fezabilă economic de una singură. Mai realist, va trebui să asistăm la ”câte puțin din fiecare” dintre variantele 1, 2 și 3 pentru ca nodul Gordian al deficitelor să fie tăiat.

În concluzie, ne așteaptă un an cu provocări și nu neapărat dintre cele mai plăcute. Cu toate acestea, pare să fie și un an al clarificărilor, ceea ce din perspectiva piețelor e un lucru bun, pentru că dacă e ceva ce investitorii urăsc cel mai mult, acelea sunt confuzia, haosul și incertitudinea. Să dăm și două exemple: chiar dacă să spunem că realizăm că viața noastră va trebui să continue alături de Noul Coronavirus, ne putem adapta, așa cum am văzut-o în ultimii 2 ani. De asemenea, chiar dacă se pune problema unei ajustări a cotațiilor piețelor de acțiuni, la un moment dat evaluările acestora vor dobândi niveluri suficient de interesante încât să atragă noi investitori. În limpezime putem așadar regăsi înțelepciune mult mai ușor ca investitori decât în vremuri confuze.

Grafic 2: Creșterea procentuală cumulată a indicelui acțiunilor globale MSCI World comparativ cu finele anului 2020

Sursa: autor Erste Asset Management; sursa datelor: Bloomberg

Autorul își asumă întreaga responsabilitate pentru ideile exprimate în articol, pentru documentarea invocată și sursele citate şi confirmă faptul că acesta nu este un plagiat şi nu conține nicio afirmaţie calomniatoare sau obscenă şi nu a încălcat drepturile de autor, de confidenţialitate sau alte drepturi ale vreunei persoane. Autorul va exonera blog-ul/site-ul/publicația de orice revendicări ale unor terţe părţi în legătură cu utilizarea neautorizată a oricărui material care face parte din articol. Informaţiile şi ideile conţinute în mod explicit şi implicit în articol sunt exprimarea subiectivă a punctului de vedere al autorului pe o temă selectată de acesta și prin nicio metodă nu poate acesta fi asociat unei persoane juridice decât în cazul în care acea persoană juridică este menţionată la început sau la sfârşitul articolului/paginii, ca autor.

În cuprinsul articolului se pot regăsi și extrase din materiale/lucrări realizate de alți autori, cu menționarea sursei exacte față de care autorul nu exercită niciun control și pentru care nu își asumă nicio responsabilitate.

Informațiile cuprinse în articol au doar caracter general, nu sunt neapărat exhaustive, exacte, complete sau la zi și nu constituie consiliere juridică sau profesională (dacă aveți nevoie de consiliere într-un anumit domeniu, consultați întotdeauna o persoană cu calificări corespunzătoare). Orice consecinţe rezultate din folosirea nefericită a oricăror informaţii sau idei din conţinutul articolului aparţin în totalitate cititorilor.