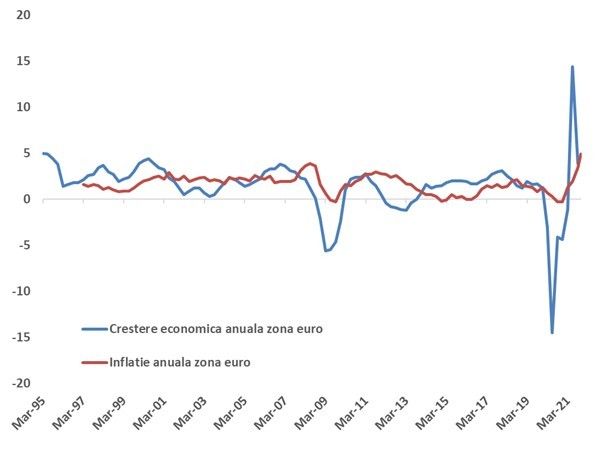

| Ne apropiem de finalul anului, perioadă când se poartă retrospectivele şi predicţiile pentru anul următor. La cumpăna dintre 2021 şi 2022, miza anticipării viitorului parcă pare şi mai mare decât în alţi ani, căci vine după un an dificil, afectat de două valuri agresive ale pandemiei de Covid-19, dar şi de o persistenţă a volatilităţii ridicate în economie, chiar dacă ea s-a manifestat într-o altă zonă decât ne-am fi aşteptat. Într-adevăr, de când cu pandemia, a trebuit să ne “obişnuim” cu o economie supusă mai multor şocuri de amploare ridicată din perspectivă istorică, care au derivat indirect din evoluţiile epidemiologice. Dacă în 2020 am avut de-a face cu un şoc în nivelul şi structura activităţii economice şi am trecut printr-o recesiune aprigă dar de scurtă durată, urmată de o revenire la fel de spectaculoasă (aşa-numita revenire de tip V), în 2021 a venit rândul şocului inflaţionist să ne scoată din zona noastră de confort economic, blocajele din lanţurile de aprovizionare preluând rolul elementului surpriză, respectiv cel al “lebedei cenuşii” (aluzie la conceptul lebedei negre introdus de Nassim Taleb pentru a descrie evenimente neprevăzute dar de impact major, atâta că blocajele din anul 2021 puteau fi prevăzute într-o oarecare măsură). Prin urmare, după şocul activităţii economice din 2020 şi şocul inflaţionist din 2021, la ce “şoc” să ne aşteptăm pentru anul 2022? Grafic 1: Evoluţia creşterii PIB şi a inflaţiei HICP din Zona Euro din ultimii 26 de ani: creşterea volatilităţii se vede cu ochiul liber în perioada recentă, chiar şi comparativ cu perioada marii crize financiare globale |

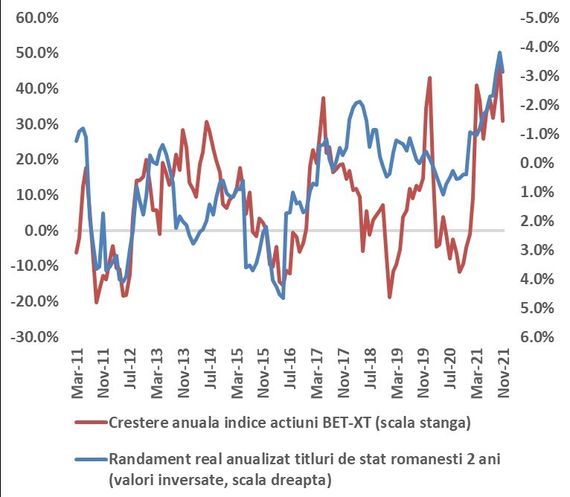

În realitate, nu ne putem aştepta la niciun şoc, căci însăşi definiţia şocului presupune, în jargonul economiştilor, un eveniment neanticipat. Putem însă prefigura o temă de investiţii care are potenţialul de a influenţa pieţele financiare într-o manieră similară ca magnitudine şocurilor din ultimii 2 ani, dacă nu chiar mai mult. Asta pentru că, aşa cum pe pieţele de bunuri contează enorm preţurile bunurilor (adică inflaţia), pe pieţele financiare contează extrem de mult preţul banilor, adică rata dobânzii. Iar pentru activele reale tranzacţionate pe aceste pieţe – adică activele care oferă investitorilor o expunere la economia reală, active cum ar fi acţiunile, mărfurile sau activele imobiliare – contează mai degrabă nivelul real al ratei dobânzii. Și e normal să fie aşa, pentru că vorbim de investiţii al căror cost de finanţare are la bază tocmai rata reală a dobânzii, considerată în chintesenţa ei ca o rată neutră, dezbrăcată de risc, denumită de unii economişti (de ex. Knut Wicksell) chiar rată “naturală”. Și ca să ilustrăm relaţia dintre nivelul ratei reale a dobânzii şi valoarea generalizată a acţiunilor, vă invit să palpaţi legătura strânsă – dar invers proporţională – care există între aceste variabile în ultimii 20 de ani, atât pe piaţa americană, cât chiar şi pe piaţa românească (Graficele 2, şi respectiv 3).

Până să trecem însă la analiza acestei legături şi, mai ales, la ce prevestesc ele despre evoluţia pieţelor bursiere în anul 2022, să explicăm puţin termenul de rată reală a dobânzii sau a randamentului şi să explicăm cum calculăm acest indicator despre care afirmăm că ar avea un impact atât de important pe pieţe. Rata reală a dobânzii (dacă vorbim de depozite, ale căror scadenţe au în general până la 1 an) sau a randamentului (dacă vorbim de obligaţiuni, care în general au scadenţe mai lungi de 1 an) reprezintă o rată a dobânzii/a randamentului din care se scade inflaţia anticipată pentru perioada similară scadenţei instrumentului cu venit fix (depozit sau obligaţiune) considerat. Uşor de definit, greu de măsurat, pentru că anticipaţiile inflaţioniste nu sunt o variabilă măsurabilă direct, ci doar estimată. Acolo unde acest lucru e posibil, aceste anticipaţii sunt măsurate folosind preţurile unor instrumente de pe piaţa financiară, cum ar fi obligaţiunile indexate la inflaţie – TIPS – tranzacţionate activ în SUA, motiv pentru care le şi folosim pentru măsurarea ratei reale din SUA. Alteori se folosesc anticipaţii bazate pe sondaje în rândul analiştilor sau agenţilor economici, respectiv prognoze statistice ale ratei inflaţiei. Cum însă aceste ultime 2 metode depind mult de ultima valoare a ratei inflaţiei şi conţin în plus şi mult “zgomot” statistic, utilizarea ultimei valori publicate a ratei inflaţiei pe post de anticipaţie poate fi o bună aproximare, pe care o folosim pentru măsurarea ratei reale din România.

Grafic 2: Evoluţia randamentului anualizat real al titlurilor emise de SUA pe 5 ani (randamentul titlurilor SUA protejate de inflaţie pe 5 ani), respectiv a creşterii anuale a indicelui S&P500 al preţurilor acţiunilor americane

| Grafic 3: Evoluţia randamentului anualizat real al titlurilor emise de România pe 2 ani (randamentul titlurilor de stat pe 2 ani corectate cu cea mai recentă rată anuală a inflaţiei publicată de INS), respectiv a creşterii anuale a indicelui BET-XT al preţurilor acţiunilor de la Bursa de Valori Bucureşti) |

Odată definită rata reală şi evidenţiată influenţa ei asupra performanţei pieţei bursiere (şi nu numai), să vedem de ce ea ar putea constitui o problemă reală în anul 2022. După cum se poate observa din graficul 2 – cu un pic de imaginaţie, pentru că scala e inversată – atât tendinţa mai generală din ultimii 20 de ani, cât şi tendinţa pronunţată din ultimii 3 ani, a fost una de scădere a ratei reale, care s-a suprapus peste o tendinţă de accelerare a performanţei anuale aferente pieţei acţiunilor. Să ne aducem aminte doar de anul 2021: cum rata reală reprezintă rata dobânzii şi a randamentelor minus rata inflaţiei şi cum cea din urmă a surprins în ascensiune accelerată în vreme ce dobânzile şi randamentele titlurilor de stat au cam stagnat sau au crescut doar uşor, rata reală a dobânzii sau a randamentului a scăzut aproape inevitabil, atingând în SUA – dar şi în România – niveluri minime în cel puţin ultimii 20 de ani. Pentru anul viitor trebuie însă să ţinem cont de 2 aspecte destul de clar conturate azi, şi anume: (1) faptul că ratele dobânzilor vor creşte: în SUA, anticipaţiile mediane ale Comitetului care decide soarta dobânzilor anticipează 3 creşteri a câte 0,25% în anul 2022, urmate de alte creşteri în 2023 şi 2024; în Anglia şi în majoritatea ţărilor emergente, inclusiv România, dobânzile deja au început să crească, şi odată pornite, ciclurile de modificare ale dobânzilor de politică monetară tind să fie de durată de cel puţin 6 luni; (2) ratele actuale ale inflaţiei au cu siguranţă o componentă tranzitorie, datorată efectelor redeschiderii bruşte şi inegale a economiilor din primăvara anului 2021 care au generat blocajele pe lanţurile de aprovizionare; chiar dacă presupunem că blocajele vor persista încă pentru multe luni şi chiar dacă nu am văzut încă “plafonul” ratelor anuale ale inflaţiei în multe ţări, pare puţin probabil ca cel puţin în a doua parte a anului 2022 ratele inflaţiei să nu înceapă să scadă, poate chiar accelerat. Combinaţia de rate ale dobânzii în creştere şi rate ale inflaţiei în scădere presupun prin definiţie o creştere a ratelor reale ale dobânzilor şi randamentelor şi, implicit, o înăsprire a condiţiilor de finanţare pentru companii, pentru populaţie şi, nu în ultimul rând, pentru state. Un astfel de mediu mai auster are potenţialul de a reduce atractivitatea investiţiilor în economia reală, respectiv a performanţei acţiunilor (dar şi a mărfurilor sau investiţiilor imobiliare).

Putem aşadar trage concluzia că ne aşteaptă un an în care banii vor fi oferiţi mai puţin generos şi că acest aspect ar putea apăsa asupra performanţei acţiunilor şi altor active expuse la economia reală. Înseamnă acest lucru că trebuie să ne ferim de astfel de investiţii? Nu neapărat. Corelaţia prezentată în graficele 2 şi 3 spune că la o creştere a ratelor reale de dobândă sau randament, scade performanţa anuală a pieţei acţiunilor, dar nu neapărat că aceasta din urmă va deveni negativă, mai ales că punctul de pornire este la un nivel de 30%-40%. O creştere de 10%-15% a pieţelor de acţiuni – în linie cu media ultimilor 10 ani – reprezintă prin urmare un nivel perfect plauzibil chiar şi într-un mediu de creştere a dobânzilor şi de scădere a inflaţiei. Pentru a evalua însă atractivitatea acţiunilor în 2022, întrebarea care se pune este cum e de aşteptat să performeze alte alternative de investiţii. Și să luăm câteva exemple. Cash-ul sau banii în conturi curente: inflaţia poate va scădea, dar scade de la niveluri ridicate şi va rămâne cel mai probabil la cote înalte de deteriorare a puterii de cumpărare (estimări plauzibile actualmente sunt 4%-5% în România, 3%-4% în SUA, 2%-3% în zona euro). Obligaţiunile prin construcţie sunt instrumente ale căror preţuri scad când dobânzile sau randamentele cresc: în SUA sau zona euro preţurile lor vor scădea cel mai probabil în 2022; în România randamentele deja au crescut mult în anticiparea creşterii dobânzii BNR (un randament la 5 ani e peste 5%, câtă vreme dobânda BNR e “încă” la 1,75%), deci obligaţiunile româneşti sunt mai bine “protejate”. Imobiliarele sau criptoactivele – clase de active extrem de la modă în ultima vreme – vor fi challenge-uite de nivelul de speculaţie implicată în respectivele pieţe: dacă sunt mulţi jucători care se bazează pe finanţare ieftină pentru a cumpăra astfel de active, piaţa ar putea fi destabilizată; dacă implicarea investitorilor e mai onestă şi mai puternic orientată pentru termenul lung, însă, aceste active ar putea supravieţui şi ele raidul dobânzilor reale.

La sfârşitul zilei, însă, performanţa generală a pieţelor financiare într-un context de creştere a ratelor reale ale dobânzilor, respectiv de scumpire a finanţării, va depinde de cât de mult poate economia reală să ţină pasul cu dobânzile reale. Asta înseamnă că, dacă în paralel cu scumpirea finanţării, economia va creşte alert şi sănătos, nu vom avea probleme nici ca investitori în acţiuni, nici ca investitori în imobiliare şi, probabil, nici ca investitori în obligaţiuni, în special al celor emise de corporaţii. În cazul ţărilor emergente precum România, va conta însă nu doar creşterea economică, ci şi deficitele gemene – bugetar şi comercial, simptomele problemelor reale pe care economia românească le cară după ea de cel puţin 5 ani încoace.

Până să ne confruntăm cu astfel de probleme şi dileme, vă urez să petreceţi sărbători tihnite, luminoase şi pline de bucurie şi să vă hrăniţi în special spiritul pentru că rezolvarea reală a tuturor problemelor porneşte din profunzimea acestuia!

Acest articol nu poate fi reprodus, retransmis sau publicat, in intregime sau in parte, pentru niciun scop fara acordul scris al autorului sau al SAI Erste.