Situatia actuala imi aminteste de caricatura desenata pe un tricou de-al copilului meu pre-adolescent, care reprezinta un pui de caracatita sub care e scris: “Multitasking: pot sa ascult si sa ignor in acelasi timp”. Daca in cazul odraslei mele raman iremediabil indecis cum sa interpretez aceasta capacitate (ca o calitate de cultivat, o stare de fapt pe care trebuie sa o acceptam si nimic mai mult sau un defect pe care trebuie sa il ajut pe copilul meu sa il corecteze?), ma voi incumeta sa fiu mai vocal in cazul multitasking-ului de acest tip – sa il numim de aici incolo multitasking pasiv – afisat de decidentii economici globali si politici locali in acest inceput de toamna.

Sa incepem asadar “balul bobocilor schizofrenici” cu situatia cu care se confrunta mai marii politicilor economice din cele mai puternice tari ale lumii, anume aceea in care relansarea economica globala, sustinuta inclusiv cu ajutorul super-stimulilor monetari si fiscali, coincide cu “relansarea” pandemiei de Covid-19, al carei nou val de extindere devine tot mai evident si mai ingrijorator, dar si cu “relansarea” inflatiei, partial datorita blocajelor in lanturile de productie si avantului luat de preturile marfurilor, dar cu siguranta facilitata si incurajata de relansarea cererii de bunuri si servicii incepand cu primavara acestui an, a carei rapiditate neasteptata a prins producatorii nepregatiti, cu putine stocuri acumulate si putine investitii finalizate. Aceasta situatie complexa creeaza dileme pentru bancherii centrali si pentru guvernanti, in conditiile in care masurile ce se cer pentru a rezolva problemele de mai sus se bat cap in cap. Spre exemplu, pentru a contracara cresterea inflatiei si pentru a reface arsenalul de lupta cu viitoare crize, e nevoie de retragerea masurilor stimulative extreme adoptate anul trecut: inchiderea “robinetului de lichiditate” al bancilor centrale, normalizarea ratelor dobanzilor si reducerea deficitelor bugetare. O abordare opusa, de pastrare a stimulilor, pare a fi necesara in schimb pentru a contracara pericolul – deja vizibil – pe care noul val al pandemiei il reprezinta pentru relansarea economica, dar si pentru a pune umarul la rezolvarea problemelor din lanturile de productie si aprovizionare pe calea investitiilor suplimentare in capacitati de productie si in reangajarea si reenergizarea fortei de munca la cotele de dinainte de pandemie, ambele necesitand ca actualele conditii relaxate de finantare sa se mentina. Ce sa faci in aceste conditii, bancher central fiind si acaparand toata lumina critica a reflectoarelor? Raspunsul deja anticipat de dumneavoastra: Multitasking pasiv. Studiu de caz: Rezerva Federala Americana (Fed-ul), banca centrala a SUA. Pe parcursul lunii august, asteptarea investitorilor si a comentatorilor pietei financiare globale era ca Fed-ul sa pregateasca un anunt cu privire la inceperea restrangerii programului de relaxare cantitativa pe parcursul acestui an, in conditiile cresterii inflatiei si a progreselor inregistrate pe piata muncii americane (cele doua obiective cheie din mandatul sau). Conferinta Fed de la Jackson Hole era o ocazie perfecta pentru o sugestie in acest sens, existand nenumarate precedente in care aceasta conferinta a prilejuit anunturi importante de viraj al politicii monetare (nu mai departe de anul trecut, Fed-ul anunta la Jackson Hole schimbarea strategiei de politica monetara prin adoptarea asa-numitei “tintiri a inflatiei medii”, average inflation targeting). Spre surprinderea multor analisti, insa, conferinta din acest an nu a adus nimic concret si nou, discursul presedintelui Fed, Jerome Powell, inscriindu-se in scenariul baletului verbal obisnuit al bancherilor centrali, cu multi “daca” si “ar putea” presarati alaturi de angajamentele permanente de “a monitoriza” si “a analiza” circumstantele actuale inainte de a lua o decizie. In esenta, asadar, o atitudine de multitasking pasiv, asa cum am descris-o mai sus: membrii Comitetului de Politica Monetara al Fed sunt capabili sa “asculte” ce le povestesc datele privind economia – angajarile, salariile, indicatorii de activitate –, dar sunt in acelasi timp capabili si sa ignore o parte din informatiile disponibile pe termen scurt – in speta cele privind accelerarea inflatiei –, considerand ca acestea din urma se datoreaza in principal conjuncturii speciale si au cel putin partial un caracter tranzitoriu (e vorba de deja amintitele blocaje din lanturile de productie create inclusiv de raspandirea virusului Covid-19 in Asia de Sud-Est, dar si de baza de comparatie scazuta de anul trecut, valabila in special in cazul preturilor marfurilor). Sigur ca putem dezbate daca aceasta atitudine pare potrivita in conjunctura actuala, existand multe opinii critice cu privire la lipsa de reactie a bancii centrale americane la resurgenta cresterilor de preturi. Din punctul meu de vedere, insa, Fed-ul se confrunta cu alternative potential disruptive la actuala atitudine de expectativa, orice reactie prematura sau precipitata de retragere a stimulilor riscand generarea unei anxietati excesive pe piete si in economie, mai ales in contextul ultimelor cifre publicate in raportul Biroului de Forta de Munca din SUA privind angajarile si somajul, care tind sa intareasca ideea ca economia americana nu mai “duduie” la fel de rasunator precum a fost cazul in prima parte a anului 2021.

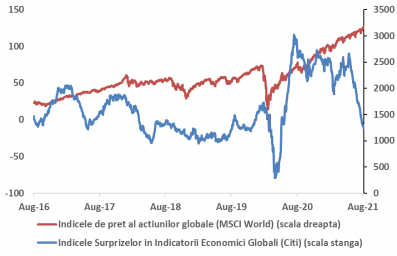

Ca tot veni vorba de piete si de “emotiile” afisate de acestea, va veti fi intrebat probabil cum se explica discrepanta dintre acumularea de surprize economice negative (respectiv publicarea de date privind economia care, desi arata o imagine pozitiva, de crestere, se situeaza sub valorile anticipate de analisti si investitori) si continuarea tendintei ascendente a preturilor actiunilor si ale altor active riscante (a se vedea cresterea de 3% a indicelui MSCI al actiunilor globale in luna august, in ciuda dezamagirilor continue produse de datele din economia reala – Graficul 1). Ei bine, conceptul de multitasking pasiv pe care l-am invatat de la copiii nostri adolescenti sau pre-adolescenti ne poate fi de ajutor si de aceasta data, caci abilitatea de a asculta si a ignora in acelasi timp e una imbratisata si de multi investitori, inclusiv de cei profesionisti. (De altfel, copiii adolescenti si investitorii mai impartasesc si alte lucruri, cum ar fi hiperbolizarea emotiilor si sensibilitatea excesiva). Ce asculta investitorii atunci cand duc preturile mai sus? Probabil asculta muzica profiturilor raportate de companiile listate la bursa pentru trimestrul al II-lea, care in mare masura au surprins pozitiv. Chiar daca trimestrele urmatoare vor aduce o scadere de profituri fata de acest reper, pentru investitori conteaza totusi faptul ca pornim de la cifre mai bune. Fiindca traim intr-o lume complexa si plina de interdependente, investitorii asculta si la ce spun bancherii centrali, la fel cum si bancherii centrali asculta ce spun pietele. (Se prea poate asadar ca atitudinea de multitasking pasiv sa fie una contagioasa…). Mai important, insa, investitorii asculta ce spun bancherii centrali cu scopul de a anticipa care vor fi dobanzile si conditiile de finantare in viitor, acestea din urma fiind cruciale pentru evaluarea in prezent a profiturilor viitoare. O intarziere a normalizarii (a se citi cresterii) ratelor dobanzilor reprezinta in acest sens o veste buna, mai ales pentru companiile “de crestere”, ale caror evaluari actuale sunt bazate pe mega-profiturile din viitorul indepartat. Nu e de mirare asadar ca in luna august, companiile de tehnologie au avut o performanta superioara pe burse, sustinute atat de aceasta perspectiva prelungita a dobanzilor scazute, cat si de riscul de noi restrictii care ne-ar putea intoarce in universul interactiunilor virtuale. Si totusi, ce par sa ignore – cu buna stiinta sau nu – investitorii? La fel ca si in cazul bancherilor centrali, investitorii par sa ignore potentialul negativ al recentelor cresteri de preturi, cel putin in ce priveste economiile dezvoltate, dovada fiind in acest sens nivelurile scazute ale randamentelor titlurilor de stat si mentinerea constanta a asteptarilor inflationiste reflectata de indicatorii de piata. Ei par sa ignore de asemenea riscul unei incetiniri mai drastice a economiilor ca urmare a valului patru al pandemiei de Covid-19, ca si potentialul disruptiv al prelungirii blocajelor din lanturile de productie si aprovizionare. Exista de asemenea un semn de intrebare cu privire la gradul de adecvare a evaluarilor actuale ale multor companii de crestere vis-à-vis de contextul in care – mai devreme sau mai tarziu – stimulii monetari, adica lichiditatile in exces si dobanzile scazute – vor trebui sa fie retrasi, cel putin partial. Evident ca si in acest caz putem dezbate mult si bine daca investitorii in ansamblul lor sunt mai degraba rationali sau mai degraba ignoranti, dar teoria pietelor eficiente, care poate fi greu combatuta pe esantionul de date de dupa 2009, ne spune ca trebuie sa luam starea de fapt si de emotie a pietei asa cum e, pentru ca nu o putem influenta in vreun fel durabil si semnificativ.

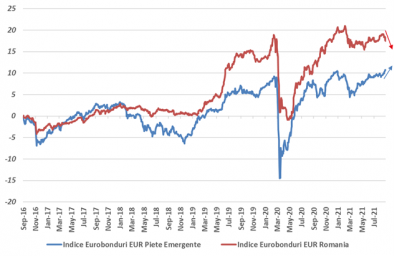

Nu putem bineinteles incheia analiza evenimentelor acestui inceput de toamna fara sa ne referim si la situatia politica interna din Romania. E evident ca si in aceasta speta avem de-a face cu un caz de multitasking pasiv: e vorba de guvernantii Romaniei care par simultan sa asculte de exigentele politicii de partid si nevoii de putere politica si sa ignore exigentele interesului public si prioritatile momentului economic si social actual. Sigur ca traim intr-o democratie si trebuie sa acceptam ca lupta pentru putere si fandarile retorice fac parte din regulile jocului, insa si politicienii, la randul lor, trebuie sa inteleaga ca exista niste limite de bun simt dincolo de care efectele jocului politic devin nocive asupra economiei si societatii. Cum piata e o reflectie a parerii actorilor economici locali si internationali despre ce se intampla in Romania, ne va fi putin surprinzator sa aflam ca in ultimele zile preturile activelor romanesti au inceput sa se decupleze usor de referintele lor internationale, lucru cel mai vizibil in cazul instrumentelor cu venit fix (a se vedea si subperformanta relativa a preturilor Eurobondurilor romanesti din Graficul 2), dar si al cursului leului, care a “fentat” tendinta de apreciere a monedelor de pe alte piete emergente. In concluzie, chiar daca in cazul multitasking-ului pasiv vorbim de o atitudine mai generalizata, conteaza mult si intentia care sta in spatele adoptarii acestei atitudini – ca sa revenim la puiul de caracatita, ne place de el cata vreme e simpatic si neinvaziv, dar mai putin daca va deveni agresiv. Daca vorbim de bancherii centrali, intentia cred ca este in genere una buna, sau cel putin conforma cu mandatul care li s-a incredintat, acela de a prezerva stabilitatea economica si financiara intr-o lume de interactiuni globale si complexe. Cu privire la investitori, preferabil ar fi sa ramanem in zona benigna, mai ales ca vorbim de o masa mare de actori eterogeni. Daca vorbim insa de politicienii momentului din Romania, din pacate intentiile bune se preteaza la a fi puse, cel putin partial, sub serioase semne de intrebare.

Grafic 1: Piata de actiuni globale creste in continuare in ciuda acumularii de surprize economice negative

Sursa: Grafic realizat de Erste Asset Management; sursa datelor: Bloomberg

Grafic 2: Indicele de pret al Eurobondurilor Romaniei si cel al Eurobondurilor similare de pe pietele emergente considerate ca referinta au luat-o pe cai separate in ultimele zile

Sursa: Grafic realizat de Erste Asset Management; sursa datelor: Bloomberg

Acest articol nu poate fi reprodus, retransmis sau publicat, in intregime sau in parte, pentru niciun scop fara acordul scris al autorului sau al SAI Erste.